Банки, особенно крупные, продолжают сокращать портфель кредитов малому и среднему бизнесу (МСБ). При этом растет количество отказов заемщикам из сегмента МСБ. Этой ситуацией воспользовались микрофинансовые организации (МФО), которые готовы занимать малому и микробизнесу. По их оценкам, в 2015 году по сравнению с 2014-м доля малых предпринимателей, допускающих обращение за займами в МФО, увеличилась на 25%. А объем кредитов «малышам» в портфеле организаций достиг почти 20%.

Объем выданных за третий квартал 2015 года кредитов МСБ составил 1,5 трлн руб., что на 21% меньше результатов аналогичного квартала прошлого года, указывает в последнем обзоре кредитования МСБ рейтинговое агентство RAEX («Эксперт РА»). При этом, отмечается в обзоре, портфель кредитов МСБ в крупных банках сократился на 13%. Как тут не вспомнить знаменитое высказывание главы ВТБ Андрея Костина, который в октябре заявил, что нет смысла кредитовать малый и средний бизнес. Однако клиент, нежелательный для одних организаций, оказывается весьма желанным для других. В частности, МФО, пользуясь ситуацией, расширяют клиентскую базу за счет предпринимателей МСБ. Тем, в свою очередь, тоже ничего не остается. Получив жесткое «нет» от банка, они направляются в микрофинансовые организации, которые практикуют более гибкий подход к клиентам.

«По нашей оценке, в банках к середине 2015 года при сохранившемся количестве обращений заметно вырос уровень отказов клиентам малого и микробизнеса, а ряд банков вообще не осуществляет выдачи кредитов на небольшие суммы», — говорит главный исполнительный директор компании «Финотдел» Андрей Кузнецов. По его словам, рост числа клиентов-отказников, приходящих в МФО, также свидетельствует об ужесточении банковских требований к заемщикам, которые ищут другие источники финансирования, например в МФО. В 2015 году 78% предпринимателей обращались за кредитом в банк и 38% получили отрицательный ответ, рассказывает Кузнецов. Зато в МФО на четверть вырос поток заемщиков.

Микрофинансовые организации привлекают клиентов более мягкими требованиями и скоростью рассмотрения заявки. Есть и еще один момент. Заместитель гендиректора по развитию бизнеса МФО «МигКредит» Динара Юнусова отмечает, что в ряде случаев микрофинансовая компания помогает малому бизнесу заработать кредитную историю, которая в дальнейшем позволит кредитоваться в банках.

Но не только, мягко говоря, холодный прием банков приводит малых предпринимателей в микрофинансовые организации. Как рассказала Динара Юнусова, зачастую за займом обращаются небольшие фирмы с потребностью в маленьких суммах. «Примерно треть обратившихся к нам предпринимателей получают займы до 85 тыс. руб.», — сообщает Динара Юнусова.

Естественно, это не предел. В отличие от физических лиц, многие из которых воспринимают МФО как классический вариант «перехватить до зарплаты», предприниматели, даже малые, могут рассчитывать на получение займа на сумму до 1 млн руб. и срок до трех лет. Конечно, в таких случаях заемщику нужно будет предоставить залог, что чревато дополнительными рисками. Однако даже в общественной организации МСБ не видят в этом катастрофы. Да, признает председатель попечительского совета «Опоры России» Сергей Борисов, в качестве залога в случае с малым бизнесом часто выступает личное имущество. «Это, конечно, несет в себе определенные риски, — отмечает Борисов. — Однако при разумном регулировании, которое сейчас осуществляет ЦБ, они в значительной степени нивелируются».

К тому же залоговые виды заимствования обходятся дешевле необеспеченных кредитов. Как говорит Андрей Кузнецов, ставки для малых предпринимателей начинаются от 20% годовых и устанавливаются в зависимости от качества заемщика. Динара Юнусова добавляет, что некоторые бизнесмены обращаются за займами несколько раз. В этом случае МФО может предоставить скидки.

Еще одним недостатком займов в МФО для предпринимателей является их краткосрочность. Как правило, деньги можно получить на год. Некоторые МФО предоставляют займы на строк до трех лет. Как бы ни указывали представители микрофинансовых организаций, что дают деньги на развития бизнеса, они сами же признают, что чаще всего к микрозаймам прибегают для решения проблемы «кассового разрыва». Как показывает исследование компании «Финотдел», большая часть клиентов МФО из МСБ — предприниматели, занятые в торговле (50%) и сфере услуг (15%). На развитие бизнеса, естественно, требуются более долгосрочные кредиты.

Однако в организации, представляющей интересы МСБ, не сомневаются, что со временем положение изменится. «Я думаю, что чем больше будет МФО и чем больше они будут развивать работу с малым и средним бизнесом, тем выше будет конкуренция как друг с другом, так и с банками. Это, несомненно, позитивно отразится на ставках и условиях», — прогнозирует Сергей Борисов из «Опоры». По его мнению, некоторые банки могут вообще перейти на схему кредитования МСБ через МФО. «Как это сейчас делает МСБ-банк, — подчеркивает Борисов — Банки будут предоставлять фондирование МФО, а те уже будут выдавать займы малым предпринимателям».

Андрей Кузнецов полагает, что в текущих условиях главный инструмент, который будет способствовать развитию сектора, — госгарантии. «Если этот инструмент заработает, то можно прогнозировать рост рынка на 20–30%», — подчеркивает он. А потенциал для развития в этом сегменте у МФО не просто значительный, а огромный. Согласно прогнозам, по итогам 2015 года рынок МФО может вырасти на 25%, до 125 млрд рублей, из которых около 20% приходится на сегмент малого и микробизнеса. Портфель кредитов МСБ у банков чуть не дотягивает до 5 трлн руб.

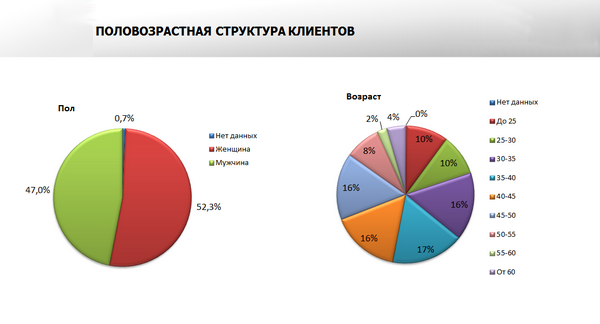

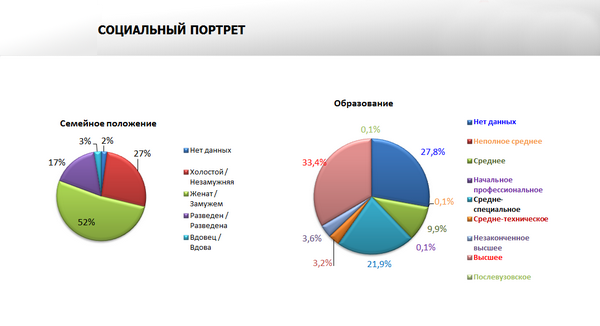

Источник инфографики: компания «Финотдел».